por Asensio | Mar 13, 2024 | Asesoría, Fiscal, General, Jurídico

Tribunal Supremo, Sala de lo Contencioso-administrativo, Sentencia 339/2024, 28 Feb. Rec. 199/2023. La revisión de la doctrina del Alto Tribunal señala que en la medida en que la categoría de la nulidad no tiene el mismo contenido en los distintos sectores del...

por Asensio | Mar 6, 2024 | Economía, Empresa, Fiscal, General, Subvenciones

La búsqueda de recursos financieros es una de las principales preocupaciones de las startups. Alinear las necesidades y expectativas de emprendedores e inversores es clave para conseguir el éxito en este proceso. A menudo, las empresas emergentes desconocen las...

por Asensio | Mar 4, 2024 | Asesoría, Contable, Empresa, Fiscal, General

Esquema de las normas publicadas en febrero 2024, clasificadas por ámbito territorial: europea, estatal, territorio foral o Comunidad Autónoma. Ámbito territorial Título norma Boletín Fecha de publicación Europea Anuncio C/2024/1804. Conclusiones del Consejo sobre la...

por Asensio | Feb 26, 2024 | Asesoría, Economía, Empresa, Fiscal, General, Laboral

El Ministerio de Trabajo ha convocado de nuevo para este 19 de febrero a sindicatos y empresarios para seguir avanzando en el objetivo del Gobierno de reducir la jornada laboral semanal hasta las 38,5 horas en 2024 y a 37,5 horas para 2025 sin pérdida de salarios. La...

por Asensio | Feb 21, 2024 | Digital, Fiscal, General

Se refuerza el Departamento de Gestión Tributaria, a la vista de las crecientes exigencias y de los retos tecnológicos. El Ministerio de Hacienda ha dispuesto la creación del Centro de Ciberseguridad y Protección de Datos de la Agencia Estatal de Administración...

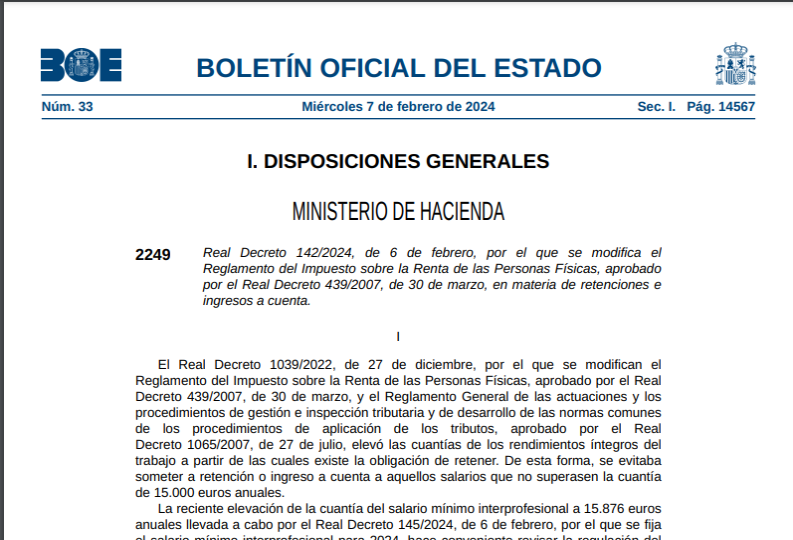

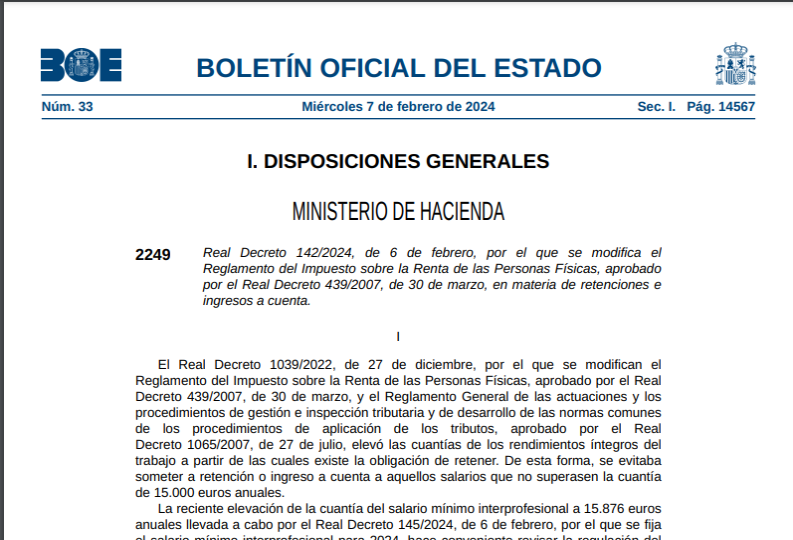

por Asensio | Feb 19, 2024 | Asesoría, Contable, Empresa, Fiscal, General, Laboral

Real Decreto 142/2024, de 6 de febrero. Para evitar someter a retención o ingreso a cuenta a aquellos salarios que no superen el SMI y a la espera de la elevación de la cuantía de la reducción por obtención de rendimientos del trabajo y de la obligación de declarar,...