por Asensio | Abr 8, 2024 | Asesoría, Contable, Digital, Fiscal, General

En los últimos años, se han modificado diferentes aspectos del IRPF. En el siguiente listado destacamos las cuestiones que te recomendamos revisar a la hora de afrontar tu declaración de la Renta y las de tus clientes. 1. La cuantía exenta de las dietas y asignaciones...

por Asensio | Abr 4, 2024 | Asesoría, Contable, Digital, Empresa, Fiscal, General

La factura electrónica será obligatoria para todas las transacciones entre empresas y autónomos en 2026. Detallamos algunas de las novedades que comporta esta nueva exigencia. No se trata sólo de emitir una factura, que puede ser de distintos tipos, sino que también...

por Asensio | Mar 4, 2024 | Asesoría, Contable, Empresa, Fiscal, General

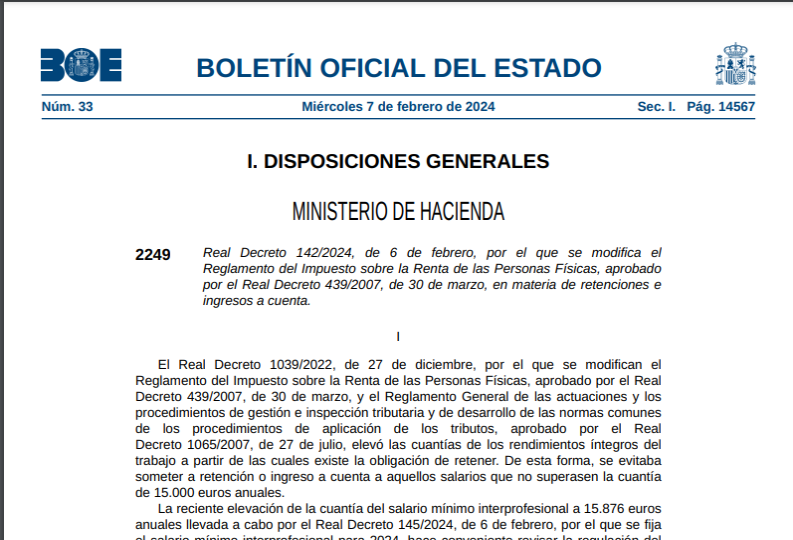

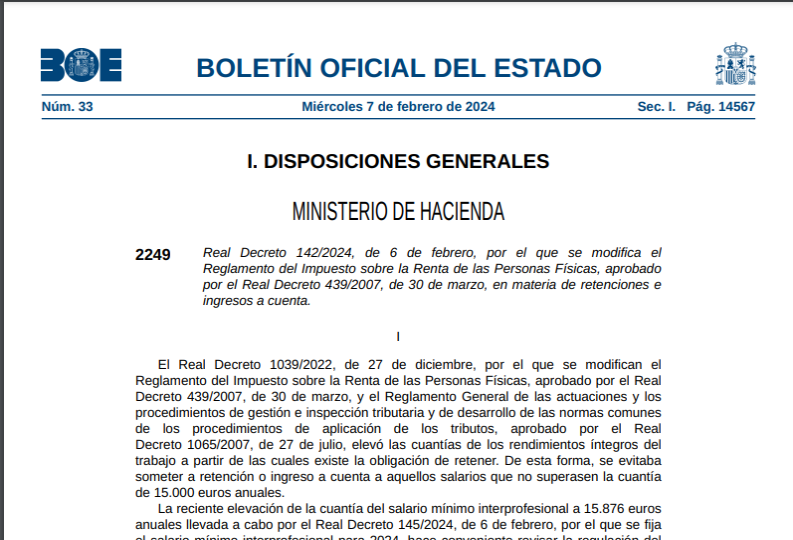

Esquema de las normas publicadas en febrero 2024, clasificadas por ámbito territorial: europea, estatal, territorio foral o Comunidad Autónoma. Ámbito territorial Título norma Boletín Fecha de publicación Europea Anuncio C/2024/1804. Conclusiones del Consejo sobre la...

por Asensio | Feb 19, 2024 | Asesoría, Contable, Empresa, Fiscal, General, Laboral

Real Decreto 142/2024, de 6 de febrero. Para evitar someter a retención o ingreso a cuenta a aquellos salarios que no superen el SMI y a la espera de la elevación de la cuantía de la reducción por obtención de rendimientos del trabajo y de la obligación de declarar,...

por Asensio | Feb 12, 2024 | Contable, Empresa, Fiscal, General, Jurídico

La nueva doctrina del Tribunal Supremo permite forzar un reparto de dividendos en detrimento del abuso de la mayoría. Hasta ahora, cuando uno o varios socios consideraban que el acuerdo sobre la aplicación de los resultados les perjudicaba únicamente contaban con la...

por Asensio | Feb 5, 2024 | Asesoría, Contable, Economía, Empresa, Fiscal, General, Jurídico

Tras la entrada en vigor del Real Decreto 571/2023, de 4 de julio, se publica una nueva orden ministerial para regular los procedimientos aplicables a la declaración de inversiones y presentación de memorias anuales. El Real Decreto 571/2023, de 4 de julio, sobre...